些D息差品正割利i产突破债收 这在疯当美益率狂收

记得2022年的UST/Anchor吗?那个号称要成为"加密市场基准利率"的项目,最后用左脚踩右脚的"梯云纵"功夫实现了20%固定年化,却也把自己玩崩了。现在风水轮流转,被称作"全球资产定价之锚"的10年期美债收益率一路高歌猛进,昨晚甚至一度突破5%大关,创下2007年以来的新高。有趣的是,就在这个关键时刻,"疫情战神"比尔·阿克曼、"老债王"比尔·格罗斯这些美债大空头们突然集体倒戈,让收益率又跌回了5%以下。

美债代币化:DeFi的新宠儿

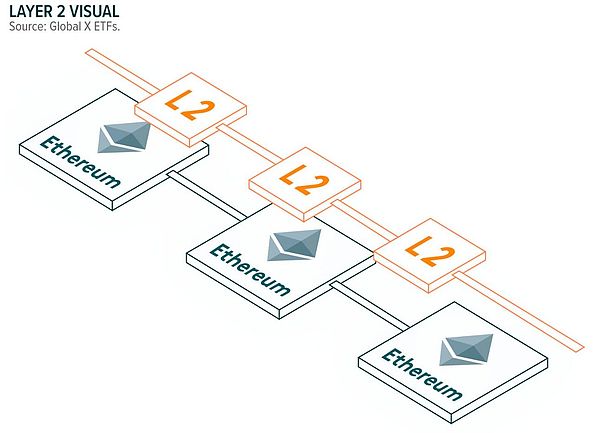

说白了,这些所谓的"代币化"美债产品,就是把传统金融里的美国国债搬到区块链上。你持有链上的代币,就等于拥有了对应的美债资产。这就像把银行存款变成数字货币,只不过现在连国债都能"上链"了。机构负责保管真正的国债,而代币则给了这些原本不太流动的资产新的生命力,还能在DeFi里玩出杠杆、借贷等各种花样。

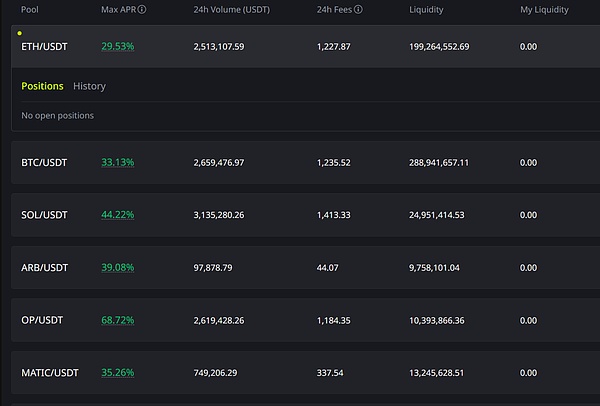

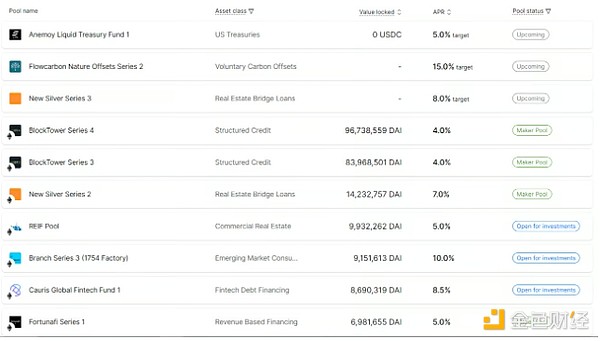

现在的加密市场上,老玩家MakerDAO、Frax Finance都在拓展这个领域,新秀Mountain Protocol、Ondo Finance也纷纷入局。让我们看看几个有意思的产品:

MakerDAO的EDSR:老牌玩家的新把戏

MakerDAO现在EDSR利率给到5%,听起来很诱人是不是?但这里面有个陷阱:目前DSR合约的整体利用率已经高达31%,远超20%的阈值。如果利用率突破35%,EDSR就会降到4.15%;要是超过50%,那就直接打回原形到基础利率3.19%。这就像是个利率版的"饥饿游戏",用的人越多,收益就越低。

Mountain Protocol:Coinbase背书的美债代币

这个项目有个很酷的名字——"收益稳定币"USDM。它背后的支撑主要是短期美国国债,年利率5%,还搞了个类似stETH的Rebase机制。最妙的是,它已经在Curve上线了流动性池,让全球投资者都能分一杯羹。不过看看数据,总发行量才481万枚,持有地址116个,规模还小得很。

Frax Finance的sFRAX:美联储的"跟屁虫"

Frax Finance可能是最想讨好美联储的DeFi项目了,不仅申请了美联储主账户,还推出了sFRAX这个产品。10%的起始收益率看起来很香,但规模一大就会缩水到接近美联储的IORB利率5.4%。目前年化已经降到6.18%了,但短短半个月就吸引了4346万枚质押,这增长速度简直像坐火箭。

收益从哪来?

简单来说,就是美国国债的利息。这些项目从用户那里收美元,买国债,然后把部分利息分给用户。说白了,就是把Tether独吞的那部分国债利息拿出来分给大家。想想看,Tether拿着558亿美元的美国国债,按5%收益率算,一年就能躺赚28亿美元!

现在中短期美债收益率都在5%左右,所以这些产品的利率多在4%-5%区间。有些高收益产品其实是在搞"拆东墙补西墙"的把戏,要么用其他收益贴补,要么牺牲非质押用户的利益。

潜在风险:狂欢背后的隐忧

1. 美债价格下跌风险:收益率涨意味着价格跌。现在美国国债发行量暴增,价格承压。如果跌到用户心理防线,可能引发赎回潮,导致"资不抵债"。

2. 流动性风险:美债要到期才能兑付收益,但代币随时可以赎回。一旦市场动荡,用户集体赎回,就只能折价抛售未到期债券。这剧情是不是很眼熟?活脱脱就是硅谷银行危机的翻版!

3. 托管机构风险:现在这些项目都依赖传统金融机构托管美债资产,信任成本很高,信息披露却很有限。

结语:盛宴终将散场

5%的收益率不可能永远持续。对于想参与这场"美债代币化"狂欢的投资者,我有两个建议:

第一,别被高收益冲昏头脑,要清楚美债价格和收益率是跷跷板关系;第二,收益率越高的产品,期限错配可能越严重,流动性风险越大。

金融市场没有永恒的高收益,加密市场更是如此。经历过UST/Anchor的惨痛教训后,我们应该明白:任何不能安稳退场的宏大叙事,最终都只是镜花水月。

(责任编辑:访谈)

-

谁能想到,银行业巨头招行会成为第一个吃螃蟹的人?就在上周,招行在香港的子公司招银国际证券突然宣布上线加密货币交易服务,这个消息在金融圈炸开了锅。银行业巨头的"破冰"之举说实话,当我第一眼看到这条消息时,下意识揉了揉眼睛。要知道在我们的印象中,传统银行对加密货币向来是避之不及的态度。但招行这次不仅做了,还做得相当漂亮。我仔细研究了他们的公告,发现招银国际这次拿到了香港证监会颁发的虚拟资产服务商牌照。...

...[详细]

谁能想到,银行业巨头招行会成为第一个吃螃蟹的人?就在上周,招行在香港的子公司招银国际证券突然宣布上线加密货币交易服务,这个消息在金融圈炸开了锅。银行业巨头的"破冰"之举说实话,当我第一眼看到这条消息时,下意识揉了揉眼睛。要知道在我们的印象中,传统银行对加密货币向来是避之不及的态度。但招行这次不仅做了,还做得相当漂亮。我仔细研究了他们的公告,发现招银国际这次拿到了香港证监会颁发的虚拟资产服务商牌照。...

...[详细]

-

金融圈最近有个有趣的现象:曾经对比特币嗤之以鼻的贝莱德CEO拉里·芬克,如今却成了最狂热的拥趸之一。这位掌管着全球最大资产管理公司的大佬,究竟经历了怎样的心路历程?让我们一起来看看这场精彩的"真香"现场。最初的怀疑者2017年10月,芬克在彭博电视台的访谈中表现得像个典型的华尔街保守派。他嘴上说着"我确实相信加密货币",但话锋一转就批评市场投机过热。两个月后,加密货币市场果然崩盘,进入了漫长的"寒...

...[详细]

金融圈最近有个有趣的现象:曾经对比特币嗤之以鼻的贝莱德CEO拉里·芬克,如今却成了最狂热的拥趸之一。这位掌管着全球最大资产管理公司的大佬,究竟经历了怎样的心路历程?让我们一起来看看这场精彩的"真香"现场。最初的怀疑者2017年10月,芬克在彭博电视台的访谈中表现得像个典型的华尔街保守派。他嘴上说着"我确实相信加密货币",但话锋一转就批评市场投机过热。两个月后,加密货币市场果然崩盘,进入了漫长的"寒...

...[详细]

-

各位老铁们,今天师爷陈在10月18日的视频里又给我们带来硬货了!说实话,最近这行情就跟过山车似的,搞得人心慌慌。但师爷陈不愧是老江湖,他一眼就发现了盘面上那个耐人寻味的信号——Vegas看涨金叉又要来了?说到这个Vegas隧道指标,我可是深有体会。去年3月份那次大涨前,就是这个金叉提前给出了信号。当时我半信半疑没敢下手,结果眼睁睁看着大盘蹭蹭往上涨,肠子都悔青了!这次师爷陈重点分析了144均线和1...

...[详细]

各位老铁们,今天师爷陈在10月18日的视频里又给我们带来硬货了!说实话,最近这行情就跟过山车似的,搞得人心慌慌。但师爷陈不愧是老江湖,他一眼就发现了盘面上那个耐人寻味的信号——Vegas看涨金叉又要来了?说到这个Vegas隧道指标,我可是深有体会。去年3月份那次大涨前,就是这个金叉提前给出了信号。当时我半信半疑没敢下手,结果眼睁睁看着大盘蹭蹭往上涨,肠子都悔青了!这次师爷陈重点分析了144均线和1...

...[详细]

-

重磅!华尔街巨头贝莱德抢先布局比特币ETF,加密市场迎来历史性时刻

今早醒来,加密圈彻底沸腾了!要说最近市场最热的话题,莫过于现货比特币ETF的进展。作为资深金融观察者,我看到贝莱德的这步棋,不得不感叹华尔街巨头们布局之快。贝莱德闪电行动,IBTC代码现身DTCC彭博社分析师Eric Balchunas的推文一石激起千层浪——贝莱德的现货比特币ETF已经在DTCC(美国证券存托清算公司)备案,股票代码IBTC赫然在列。要知道,DTCC可是全球金融交易的后台"大管家...

...[详细]

今早醒来,加密圈彻底沸腾了!要说最近市场最热的话题,莫过于现货比特币ETF的进展。作为资深金融观察者,我看到贝莱德的这步棋,不得不感叹华尔街巨头们布局之快。贝莱德闪电行动,IBTC代码现身DTCC彭博社分析师Eric Balchunas的推文一石激起千层浪——贝莱德的现货比特币ETF已经在DTCC(美国证券存托清算公司)备案,股票代码IBTC赫然在列。要知道,DTCC可是全球金融交易的后台"大管家...

...[详细]

-

说实话,当看到特朗普赶在香港稳定币条例生效前紧急签署法案时,我意识到这绝不是简单的政策跟风。作为一名观察金融市场二十余年的从业者,我感受到的是一种金融权力格局重塑的强烈信号。稳定币的"破圈"之路记得2015年USDT刚出现时,业内大多数人还把它当作一个边缘化的金融玩具。谁会想到,十年后的今天,美元稳定币的市值已经突破2500亿美元大关?这种野蛮生长的背后,反映的是全球金融体系对效率的极度渴求。有趣...

...[详细]

说实话,当看到特朗普赶在香港稳定币条例生效前紧急签署法案时,我意识到这绝不是简单的政策跟风。作为一名观察金融市场二十余年的从业者,我感受到的是一种金融权力格局重塑的强烈信号。稳定币的"破圈"之路记得2015年USDT刚出现时,业内大多数人还把它当作一个边缘化的金融玩具。谁会想到,十年后的今天,美元稳定币的市值已经突破2500亿美元大关?这种野蛮生长的背后,反映的是全球金融体系对效率的极度渴求。有趣...

...[详细]

-

记得两年前那个令人兴奋的时刻吗?整个加密货币圈都在热议Polkadot即将推出的平行链插槽竞拍。那时候的我,也和许多区块链爱好者一样,对这个被誉为"区块链互联网"的项目充满期待。但说实话,后来的发展确实有些出人意料。一场必要的转型最初的竞拍机制设计得太过"精英主义"了。就像一家只对VIP客户开放的私人会所,虽然保证了品质,却把很多有想法的开发者拒之门外。Gavin Wood博士和他的团队很快就意识...

...[详细]

记得两年前那个令人兴奋的时刻吗?整个加密货币圈都在热议Polkadot即将推出的平行链插槽竞拍。那时候的我,也和许多区块链爱好者一样,对这个被誉为"区块链互联网"的项目充满期待。但说实话,后来的发展确实有些出人意料。一场必要的转型最初的竞拍机制设计得太过"精英主义"了。就像一家只对VIP客户开放的私人会所,虽然保证了品质,却把很多有想法的开发者拒之门外。Gavin Wood博士和他的团队很快就意识...

...[详细]

-

加密货币圈最近上演了一出精彩的反转剧:曾经被币安无情下架的BSV,四年后居然以50倍杠杆合约的形式王者归来。这个充满戏剧性的故事,折射出加密货币市场惊人的弹性与币安决策背后的实用主义哲学。从"除名"到"加码",币安态度180度大转弯记得2019年那个春天,币安创始人CZ在推特上火力全开:"Craig Wright不是中本聪!再这样胡说八道,我们就下架BSV!"这番狠话在当时可谓掷地有声。那时候的C...

...[详细]

加密货币圈最近上演了一出精彩的反转剧:曾经被币安无情下架的BSV,四年后居然以50倍杠杆合约的形式王者归来。这个充满戏剧性的故事,折射出加密货币市场惊人的弹性与币安决策背后的实用主义哲学。从"除名"到"加码",币安态度180度大转弯记得2019年那个春天,币安创始人CZ在推特上火力全开:"Craig Wright不是中本聪!再这样胡说八道,我们就下架BSV!"这番狠话在当时可谓掷地有声。那时候的C...

...[详细]

-

最近的市场走势真是让人捉摸不透啊。以太坊像个犹豫不决的旅人,在1500美元的"安全区"和1600美元的"关卡"之间来回踱步。但老手们都知道,那些深谙市场规律的"巨鲸"们可能正在酝酿一场风暴般的反弹。令人意外的增长数据虽然价格表现平平,但以太坊的网络正在经历一场静悄悄的繁荣。想象一下,一个拥有1亿个地址的庞大网络,这不就是区块链版的"人口普查"突破吗?知名分析师finelady_p在X平台上分享的这...

...[详细]

最近的市场走势真是让人捉摸不透啊。以太坊像个犹豫不决的旅人,在1500美元的"安全区"和1600美元的"关卡"之间来回踱步。但老手们都知道,那些深谙市场规律的"巨鲸"们可能正在酝酿一场风暴般的反弹。令人意外的增长数据虽然价格表现平平,但以太坊的网络正在经历一场静悄悄的繁荣。想象一下,一个拥有1亿个地址的庞大网络,这不就是区块链版的"人口普查"突破吗?知名分析师finelady_p在X平台上分享的这...

...[详细]

-

加密货币市场风云变幻:ETH上演绝地反击,BTC和SOL能否后来居上?

最近加密圈的行情真是让人大开眼界!以太坊(ETH)在上周玩了一把惊心动魄的深V反转,直接从2800美元砸到2500美元,就在大家以为熊市要来的时候,又一路高歌猛进突破3100美元大关。这种过山车式的行情简直比好莱坞大片还刺激!说实在的,作为一个在市场摸爬滚打多年的老韭菜,ETH这次的强势表现确实出乎我的意料。记得去年12月那会儿,ETH还在2000美元附近徘徊,当时很多分析师都说它可能要沉寂一段时...

...[详细]

最近加密圈的行情真是让人大开眼界!以太坊(ETH)在上周玩了一把惊心动魄的深V反转,直接从2800美元砸到2500美元,就在大家以为熊市要来的时候,又一路高歌猛进突破3100美元大关。这种过山车式的行情简直比好莱坞大片还刺激!说实在的,作为一个在市场摸爬滚打多年的老韭菜,ETH这次的强势表现确实出乎我的意料。记得去年12月那会儿,ETH还在2000美元附近徘徊,当时很多分析师都说它可能要沉寂一段时...

...[详细]

-

特斯拉的AI豪赌与比特币佛系持有:一场耐人寻味的科技企业财务策略

在科技圈和投资界共同关注的10月18日,特斯拉公布了其2023年第三季度财报。这份财报最引人注目的,莫过于这家电动汽车巨头在人工智能和比特币这两大热门领域的差异化布局。不变的比特币持仓:1.84亿美元的"长期持有"作为一个曾经在加密货币市场掀起波澜的企业,特斯拉这次财报的数字资产栏目显得格外平静。1.84亿美元的比特币持仓已经保持了整整五个季度,这让我不禁想起那些在市场波动中仍能保持定力的老投资人...

...[详细]

在科技圈和投资界共同关注的10月18日,特斯拉公布了其2023年第三季度财报。这份财报最引人注目的,莫过于这家电动汽车巨头在人工智能和比特币这两大热门领域的差异化布局。不变的比特币持仓:1.84亿美元的"长期持有"作为一个曾经在加密货币市场掀起波澜的企业,特斯拉这次财报的数字资产栏目显得格外平静。1.84亿美元的比特币持仓已经保持了整整五个季度,这让我不禁想起那些在市场波动中仍能保持定力的老投资人...

...[详细]

加密市场九月观察:稳定币持续失血,账户抽象意外走红

加密市场九月观察:稳定币持续失血,账户抽象意外走红 当假消息引爆市场:比特币现货ETF背后的真实期待

当假消息引爆市场:比特币现货ETF背后的真实期待 市场观察:比特币以太坊10月20日交易实战心得

市场观察:比特币以太坊10月20日交易实战心得 重磅!币安期货上线RIF合约,这个小众币种要起飞了?

重磅!币安期货上线RIF合约,这个小众币种要起飞了? 诺奖得主敲响警钟:当监管松绑遇上加密狂热的可怕后果

诺奖得主敲响警钟:当监管松绑遇上加密狂热的可怕后果